Паттерны треугольников являются широко используемым инструментом технического анализа. Каждому трейдеру важно распознавать модели по мере их формирования на рынке . Паттерны жизненно важны для трейдера, стремящегося определить тенденции и предсказать будущие результаты, чтобы торговать более успешно и прибыльно. Паттерны треугольников важны, потому что они помогают указать на продолжение бычьего или медвежьего рынка. Они также могут помочь трейдеру определить разворот рынка.

Существует три типа треугольных паттернов: восходящие, нисходящие и симметричные.

- Восходящие треугольники — это бычья формация, предвосхищающая прорыв вверх, но вы же понимаете, всякое бывает.

- Нисходящие треугольники — это медвежья фигура, предвосхищающая прорыв вниз, как правило.

- За симметричными треугольниками, где ценовое действие становится все более узким, может последовать прорыв в любую сторону — вверх или вниз (но всё таки приоритет на продолжение тренда), об этом паттерне я расскажу в самом конце этой статьи. Но важно отметить, что если паттерну симметричный треугольник меньше 3 недель, его обычно считают вымпелом!!

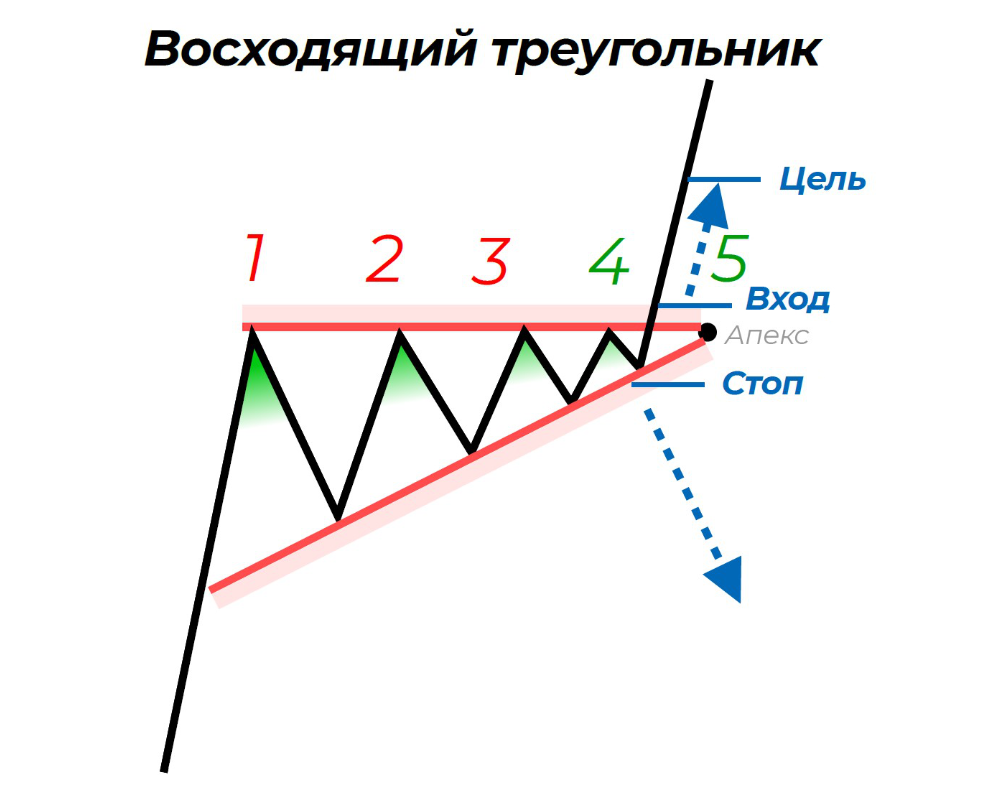

Восходящий треугольник — это бычья формация, которая обычно формируется во время восходящего тренда как фигура продолжения. Бывают случаи, когда восходящие треугольники формируются как модели разворота в конце нисходящего тренда, но обычно они являются моделями продолжения. Независимо от того, где они формируются, восходящие треугольники являются бычьими паттернами, которые указывают на накопление.

Из-за своей формы восходящий треугольник также можно назвать прямоугольным треугольником. Два или более одинаковых максимума образуют горизонтальную линию вверху. Две или более восходящие впадины образуют восходящую линию тренда, которая сходится к горизонтальной линии по мере ее подъема.

Что трейдер должен знать оценивая восходящий треугольник.

-

Тренд. Чтобы квалифицироваться как модель продолжения, должен существовать установившийся тренд. Однако, поскольку восходящий треугольник является бычьей моделью, длина и продолжительность текущего тренда не так важны, как устойчивость формации, которая имеет первостепенное значение.

-

Верхняя горизонтальная линия. Для формирования верхней горизонтальной линии требуется как минимум 2 реакционных максимума . Максимумы не обязательно должны быть точными, но они должны быть в пределах разумной близости друг от друга. Между максимумами и минимумом реакции между ними должно быть некоторое расстояние.

-

Нижняя восходящая линия тренда. Для формирования нижней восходящей линии тренда требуется как минимум два минимума реакции. Эти минимумы реакции должны быть последовательно выше, и между минимумами должно быть некоторое расстояние. Если более поздний минимум реакции равен или меньше минимума предыдущей реакции, то восходящий треугольник недействителен .

-

Продолжительность. Продолжительность паттерна может варьироваться от нескольких недель до многих месяцев, при этом средняя продолжительность паттерна составляет от 1 до 3 месяцев.

-

Объем. По мере развития модели объем обычно сокращается. Когда происходит прорыв вверх, должно произойти расширение объема, чтобы подтвердить прорыв. Хотя подтверждение объема предпочтительно , оно не всегда необходимо.

-

Вернитесь к прорыву. Основной принцип технического анализа заключается в том, что сопротивление превращается в поддержку и наоборот. Когда горизонтальная линия сопротивления восходящего треугольника пробита, она превращается в поддержку. Иногда произойдет возврат к этому уровню поддержки до того, как движение начнется всерьез.

-

Цель. Как только прорыв произошел, проекция цены определяется путем измерения самого широкого расстояния паттерна и применения его к прорыву сопротивления.

Так является ли восходящий треугольник бычьим?

В отличие от симметричного треугольника , восходящий треугольник имеет явный бычий уклон до фактического прорыва. Если вы помните, симметричный треугольник — это нейтральная формация, которая полагается на надвигающийся прорыв, определяющий направление следующего движения.

В восходящем треугольнике горизонтальная линия представляет собой избыточное предложение, не позволяющее ценной бумаге пройти определенный уровень. Это как если бы на этом уровне был размещен крупный ордер на продажу, и для его исполнения требуется несколько недель или месяцев, что препятствует дальнейшему росту цены. Несмотря на то, что цена не может подняться выше этого уровня, минимумы реакции продолжают расти. Именно эти более высокие минимумы указывают на повышенное давление покупателей и придают восходящему треугольнику бычий уклон .

Какой лучший таймфрейм для фигуры треугольник?

Паттерны треугольников, в том числе восходящие, нисходящие и симметричные, можно использовать в различных временных рамках. Для дневной или краткосрочной торговли используйте более короткие временные рамки, например, от минутных до часовых графиков. Для среднесрочной торговли подходят четырехчасовые и дневные графики. Для долгосрочной торговли или инвестирования используйте недельные или месячные графики. Чем больше временной интервал, тем более значимым обычно является паттерн.

Как рассчитать целевую цену после пробоя модели восходящего треугольника?

Как только произошел прорыв восходящего или нисходящего треугольника, ценовая проекция или цель находится путем измерения самого широкого расстояния паттерна и применения его к прорыву сопротивления. Это дает предполагаемую целевую цену актива после пробоя. Однако эта цель является лишь ориентиром, и при принятии решения о продаже следует использовать и другие инструменты технического, волнового и VSA анализа!

Что такое нисходящий треугольник?

Нисходящий треугольник — это медвежья формация, которая обычно формируется во время нисходящего тренда как фигура продолжения. Бывают случаи, когда нисходящие треугольники формируются как разворотные паттерны в конце восходящего тренда, но обычно они являются паттернами продолжения. Независимо от того, где они формируются, нисходящие треугольники являются медвежьими паттернами , которые указывают на распределение.

Из-за своей формы узор также можно назвать прямоугольным треугольником. Два или более сопоставимых минимума образуют горизонтальную линию внизу. Два или более нисходящих пика формируют нисходящую линию тренда выше, которая сходится с горизонтальной линией по мере ее снижения.

Что нужно понимать, когда оцениваешь нисходящий треугольник.

-

Должна быть существующая тенденция. Чтобы квалифицироваться как модель продолжения, должен существовать установившийся нисходящий тренд. Однако, поскольку нисходящий треугольник определенно является медвежьим паттерном, длина и продолжительность текущего тренда менее важны, чем устойчивость формации.

-

Нижняя горизонтальная линия. Для формирования нижней горизонтальной линии необходимо как минимум два реакционных минимума . Низкие значения не обязательно должны быть точными, но должны быть в пределах разумной близости. Должно быть некоторое расстояние, разделяющее минимумы и реакционный максимум между ними.

-

Верхняя нисходящая линия тренда. Для формирования верхней нисходящей линии тренда требуется как минимум два реакционных максимума . Эти реакционные максимумы должны быть последовательно ниже, и между максимумами должно быть некоторое расстояние. Если более поздний реакционный максимум равен или больше предыдущего реакционного максимума, то нисходящий треугольник недействителен.

-

Продолжительность. Продолжительность паттерна может варьироваться от нескольких недель до многих месяцев, при этом в среднем паттерн длится от одного до трех месяцев, но на внутридневных графиках с этим паттерном тоже можно работать, но отработка сами понимаете, будут хуже.

-

Объем должен уменьшиться. По мере развития модели объем обычно сокращается. Когда происходит прорыв вниз, в идеале для подтверждения должно быть расширение объема. Хотя подтверждение объема предпочтительно, оно не всегда необходимо.

-

Вернуться к прорыву. Основной принцип технического анализа заключается в том, что пробитая поддержка превращается в сопротивление и наоборот. Когда горизонтальная линия поддержки нисходящего треугольника пробита, она превращается в сопротивление. Иногда происходит возврат к этому вновь обретенному уровню сопротивления до того, как начнется серьезное движение вниз.

-

Расчет целевой цены. Как только прорыв произошел, проекция цены находится путем измерения самого широкого расстояния паттерна и вычитания его из прорыва сопротивления.

Так является ли нисходящий треугольник медвежим ?

В отличие от симметричного треугольника , нисходящий треугольник имеет определенный медвежий уклон перед фактическим прорывом. Симметричный треугольник — это нейтральная формация, которая полагается на надвигающийся прорыв, определяющий направление следующего движения. Для нисходящего треугольника горизонтальная линия представляет спрос, который предотвращает падение ценной бумаги выше определенного уровня. Это как если бы на этом уровне был размещен крупный ордер на покупку, и для его исполнения требуется несколько недель или месяцев, что предотвращает дальнейшее снижение цены. Несмотря на то, что цена не опускается ниже этого уровня, реакционные максимумы продолжают снижаться. Именно эти более низкие максимумы указывают на усиление давления продавцов и придают нисходящему треугольнику медвежий уклон.

Симметричный треугольник

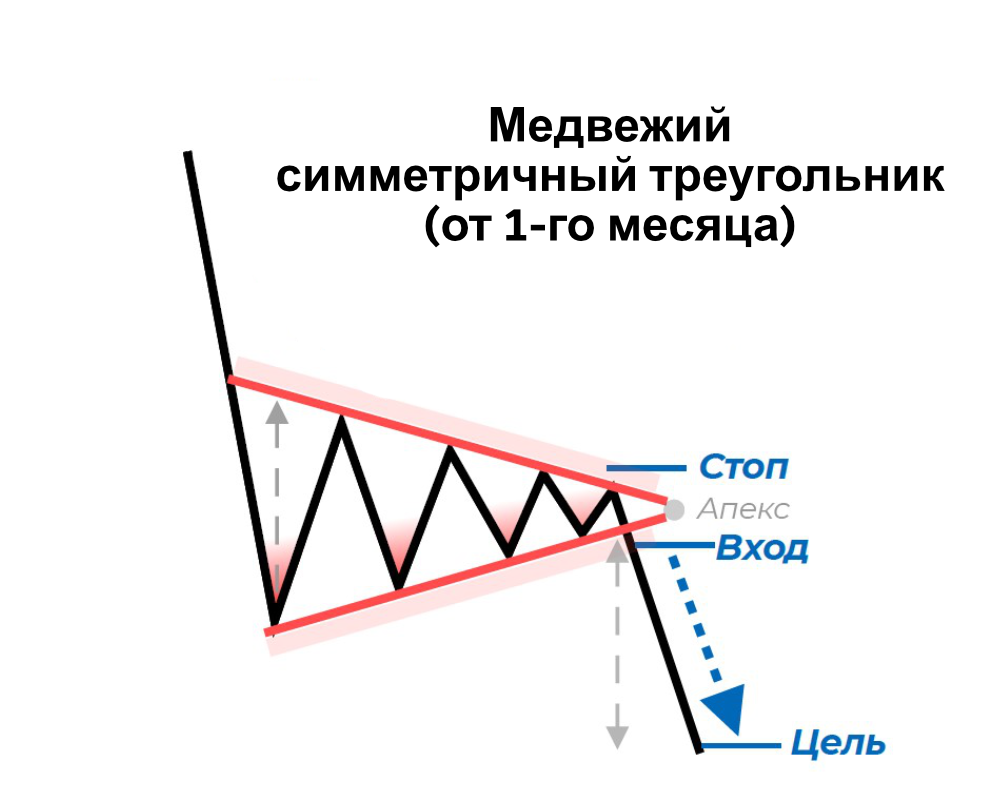

Симметричный треугольник , который также можно назвать катушкой, обычно формируется во время тренда как фигура продолжения. Паттерн содержит как минимум два более низких максимума и два более высоких минимума. Когда эти точки соединяются, линии сходятся по мере их расширения, и формируется симметричный треугольник. Если паттерну менее 3-х недель, что его называют вымпелом!!

Хотя бывают случаи, когда симметричные треугольники отмечают важные развороты тренда, чаще они отмечают продолжение текущего тренда. Независимо от характера паттерна, продолжения или разворота, направление следующего крупного движения можно определить только после действительного прорыва.

Что трейдер должен знать про симметричный треугольник.

-

Тренд : чтобы квалифицироваться как модель продолжения, должен существовать установленный тренд (по крайней мере, несколько месяцев назад). Симметричный треугольник отмечает период консолидации перед продолжением после прорыва.

-

Четыре реакции : требуется не менее 2 точек для формирования линии тренда и 2 линии тренда для формирования симметричного треугольника. Следовательно, требуется минимум 4 реакции на наклонные уровни, чтобы начать рассматривать фигуру как симметричный треугольник. Второй максимум (2) должен быть ниже первого (1), а верхняя линия должна иметь наклон вниз. Второй минимум (2) должен быть выше первого (1), а нижняя линия должна наклоняться вверх. В идеале паттерн формируется с 6 точками (по 3 с каждой стороны) до того, как произойдет прорыв.

-

Объем : По мере расширения симметричного треугольника и сокращения торгового диапазона объем должен начать уменьшаться. Это относится к затишью перед бурей или ужесточению консолидации перед прорывом.

-

Продолжительность : симметричный треугольник может длиться от нескольких недель до многих месяцев. Если паттерну меньше 3 недель, его обычно считают вымпелом!! Как правило, продолжительность времени составляет около 3 месяцев.

-

Временные рамки прорыва : идеальная точка прорыва приходится на 1/2–3/4 пути развития паттерна или временного промежутка. Промежуток времени паттерна можно измерить от вершины (схождение верхней и нижней линий) до начала нижней линии тренда (базы). Разрыв до 1/2 точки пути может быть преждевременным, а разрыв слишком близко к апексу может быть незначительным. В конце концов, по мере приближения апекса должен когда-нибудь произойти прорыв.

-

Направление прорыва : Будущее направление прорыва можно определить только после того, как прорыв произошел. Звучит достаточно очевидно, но попытка угадать направление прорыва может быть опасной. Несмотря на то, что предполагается, что фигура продолжения прорывается в направлении долгосрочного тренда, это не всегда так, тат безусловно трейдер должен использовать дополнительные методы анализа, для оценки внутренней структуры паттерна.

-

Подтверждение прорыва : прорыв должен быть на основе закрытия, чтобы он считался действительным. Некоторые трейдеры применяют ценовой (3%-й перерыв) или временной (поддерживается в течение 3 дней) фильтр для подтверждения достоверности. Прорыв должен происходить с увеличением объема, особенно при прорыве вверх. Для внутридневной торговли, я анализирую есть ли Normal Reaction – слабость в коррекционной волне после прорыва.

-

Возврат к вершине: после пробоя (вверх или вниз) вершина может превратиться в будущую поддержку или сопротивление. Цена иногда возвращается к вершине или уровню поддержки/сопротивления вокруг прорыва, прежде чем возобновить движение в направлении прорыва.

-

Целевая цена : есть два метода оценки масштаба движения после пробоя. Во-первых, можно измерить самое широкое расстояние симметричного треугольника и применить его к точке прорыва. Во-вторых, линия тренда может быть проведена параллельно линии тренда модели, которая имеет наклон (вверх или вниз) в направлении прорыва. Расширение этой линии отметит потенциальную цель прорыва. Я лично настоятельно советую для определения потенциала использовать волновой анализ, метод VSA, учитывать среднею волатильность актива – ATR, наличие новости, общего настроения рынка и другие важные параметры, а не просто отрезок картинки )